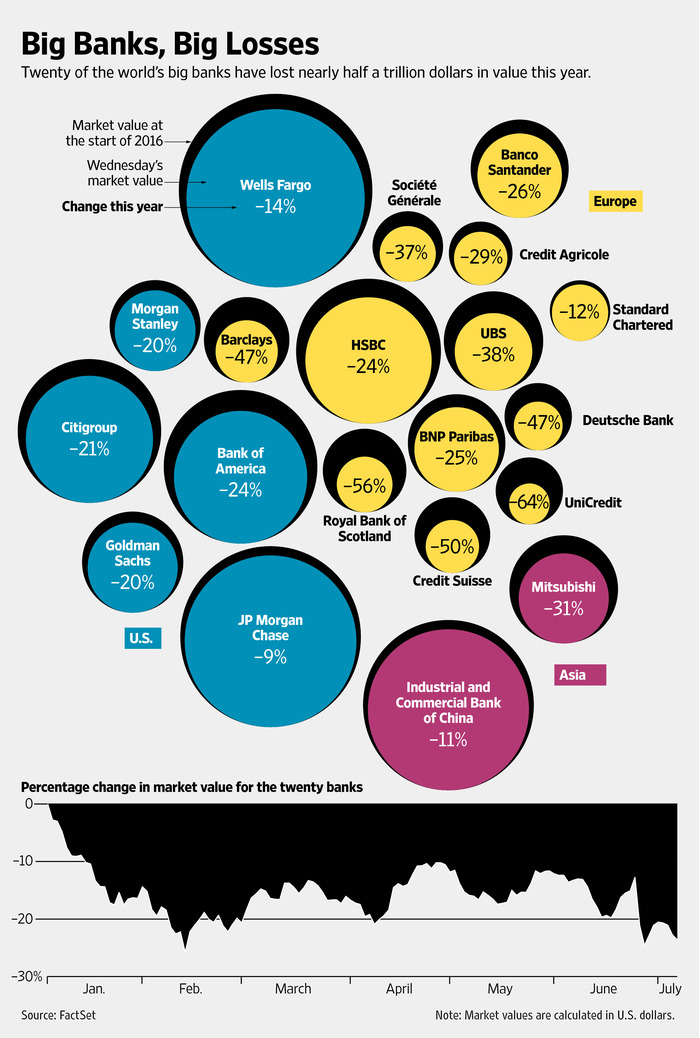

Alle 18 di ieri, venerdì 8 luglio, si è conclusa una delle peggiori settimane per le banche italiane da inizio anno. La crisi degli istituti di credito non riguarda però solo l’Italia, ma un po’ tutto il mondo. Giovedì il Wall Street Journal, sulla base di un’analisi di Fact Set, ha scritto che da inizio anno i 20 “big” del credito mondiale hanno perso quasi mezzo triliardo di dollari (465 miliardi), ovvero un quarto del loro valore a gennaio. Non c’è solo la Brexit a preoccupare gli investitori di tutto il mondo perché la crisi delle banche è iniziata molto prima del 23 giugno. Ed è dovuta a diversi fattori: la persistente incertezza sull’economia cinese, i tassi d’interesse americani e il prezzo del petrolio ai minimi storici.

Come stanno le nostre banche

Nell’analisi del quotidiano americano, il settore bancario italiano è rappresentato solo da Unicredit che, tra le 20 passate in rassegna, è stata quella che ha accusato le perdite peggiori: circa due terzi (-64%) del proprio valore di mercato. Nell’ultima settimana tutti i principali istituti bancari hanno chiuso le contrattazioni con dei passivi piuttosto pesanti, come risultato dell’incertezza sui mercati finanziari dopo il referendum che ha sancito l’uscita del Regno Unito dall’Unione Europea. Il peso che grava sulle spalle delle banche italiane è costituito dai cosiddetti crediti deteriorati che preoccupano, e non poco, gli investitori. Ciò detto, ieri il direttore generale dell’Associazione Bancaria Italiana (Abi) Giovanni Sabatini ha fatto notare che il problema delle sofferenze esisteva già prima di Brexit e che “l’esposizione del settore bancario italiano verso le istituzioni finanziarie e private della Gran Bretagna è assolutamente limitata e inferiore rispetto a Germania, Francia e Spagna” anche se “nel sentore dei mercati non è cosi. Sembra come se l’Italia dopo il voto sia stata travolta da un problema gravissimo”. La fotografia dello stato delle nostre banche è stata scattata questa settimana dall’autorevole settimanale britannico The Economist che ha dedicato alla “prossima crisi europea” la storia di copertina. “Le pressioni del mercato sulle banche italiane non diminuiranno finché la fiducia non verrà ristabilita e ciò non succederà senza fondi pubblici – scrive il settimanale – se le regole sul bail-in verranno applicate con rigidità in Italia, le proteste dei risparmiatori mineranno la fiducia e apriranno le porte del potere al movimento Cinque Stelle”.

Cosa sono i crediti deteriorati

L’incertezza dei mercati sul nostro sistema bancario è causato dai “crediti deteriorati” (in inglese “Non performing loans”). Cosa sono? Sono dei prestiti effettuati dagli istituti bancari che difficilmente potranno essere restituiti. Questi crediti hanno ovviamente un peso molto rilevante sui bilanci delle banche e in Italia ammontano a circa 200 miliardi (lordi, 87 netti). Se ad essi aggiungiamo incagli (la fase intermedia in cui il credito non viene considerato del tutto compromesso) per circa 150 miliardi, si arriva alla magica cifra di 350 miliardi di euro, ovvero quello che gli inglesi chiamano “Non performing exposure” (il totale delle sofferenze bancarie). Un quinto del nostro Pil. Tra gli istituti più esposti ci sono Monte dei Paschi di Siena che in pancia ha circa 47 miliardi di crediti deteriorati e Unicredit che fa ancora peggio con 80 miliardi (tutti valori lordi).

Banche, cosa prevede il bail-in

Per risolvere la questione delle sofferenze bancarie, fino ad oggi, in Europa ci si è mossi in ordine sparso e il governo italiano ha brancolato nel buio. Una prima soluzione è stata quella di istituire un fondo, ribattezzato “Atlante”, che è servito per ricapitalizzare alcune banche e comprare i Npl. Ora, dopo il fallimento delle quattro banche popolari nel novembre scorso, la bad bank di inizio anno e l’istituzione del fondo Atlante, servirebbe una soluzione sistemica che metta in sicurezza il nostro settore bancario, come ha scritto stamani Marco Ferrando sul Sole 24 Ore. Il problema delle sofferenze bancarie è rafforzato dal fatto che dal primo gennaio del 2016 è entrata in vigore la Normativa Europea sulla Risoluzione delle Crisi Bancarie (Brrd) all’interno del quale si trova il tanto criticato bail-in, ovvero il principio secondo cui il capitale di una banca in crisi viene ricostituito da coloro che detengono gli elementi più rischiosi dal punti di vista finanziario (azionisti, obbligazionisti e correntisti sopra i 100 mila euro) e lo Stato non può più intervenire con aiuti pubblici. Ma perché si è arrivati a questo punto? Perché il governo non ha “salvato” prima le banche in difficoltà, quando ancora poteva farlo? Il governo italiano, a dispetto di altri paesi come la Germania che ha iniettato nel proprio sistema bancario circa 250 miliardi, non ha sostenuto i propri istituti bancari con aiuti pubblici per due motivi: 1) non aveva lo spazio di manovra a causa di un debito pubblico troppo elevato e 2) pensava che grazie alla crescita economica la questione delle sofferenze avrebbe trovato una risoluzione spontanea. Il problema è che, con la depressione o comunque con una crescita debole, l’andamento delle borse peggiora, riducendo il patrimonio delle banche, su cui quindi pesano sempre di più le sofferenze. Insomma una “spirale diabolica”, come l’ha chiamata l’economista Sergio Noto, che non accenna a concludersi.

E adesso? L’Italia chiede una deroga

E adesso, che si fa? Gli aiuti pubblici alle banche oggi non sono più un miraggio. Anche in deroga alla direttiva europea. L’Italia ha chiesto alla Commissione di appoggiarsi all’articolo 32 della stessa direttiva del 2014 sul bail-in, una sorta di scudo contro il dissesto di una banca con l’obiettivo di “evitare o rimediare a una grave perturbazione dell’economia di uno Stato membro” o di “preservare la stabilità finanziaria”. Questa deroga potrebbe prevedere anche l’intervento pubblico nei confronti delle banche in difficoltà. Intanto, come ha scritto ieri Il Corriere della Sera, la Corte di Giustizia dell’Unione Europea si pronuncerà il prossimo 19 luglio sulla possibilità di salvare le banche in difficoltà non più con la condivisione delle perdite tra azionisti e obbligazionisti ma anche tramite eventuali aiuti pubblici degli Stati membri. Lo farà sulla base di un ricorso presentato dalla Corte Costituzionale slovena. La battaglia vera però rimane a Bruxelles dove lo scontro politico tra Commissione e Stati membri si sta inasprendo ogni giorno di più.

Aiuti pubblici alle banche, le borse ci credono

Dopo una settimana terribile per la borsa di Milano, e in particolare per i listini bancari, ieri è stato il giorno del rally. Piazza Affari infatti ha fatto registrare il miglior risultato (+4,08%) tra le borse del Vecchio Continente, seppur con un -1,33% su inizio settimana. Il rialzo di ieri è stato il più consistente dopo il referendum del 23 giugno scorso sulla Brexit ed è stato trascinato dal settore bancario sulla scia delle dichiarazioni degli ultimi due giorni del Ministro dell’Economia Pier Carlo Padoan, del Presidente di Banca d’Italia Ignazio Visco e del vicepresidente della Banca Centrale Europea Vitor Constancio che hanno aperto ad un intervento pubblico per risolvere la questione delle sofferenze bancarie. “Il dialogo con le istituzioni europee è continuo e ha lo scopo di esplorare tutte le modalità di intervento pubblico ammesse dalla regole sugli aiuti di Stato” ha dichiarato ieri pomeriggio il Ministro dell’Economia Padoan all’assemblea di Abi. Ora tutto passa nelle mani della Commissione. Il Presidente Jean-Claude Juncker intanto è sempre più indebolito dopo la Brexit ed è stretto nella morsa dei paesi – tra cui l’Italia – che chiedono deroghe al bail-in e la Germania del falco Wolfgang Scheuble che invoca quotidianamente il rispetto dei trattati europei. Una cosa è certa: qualcuno rimarrà scottato.

Giacomo Salvini

Twitter @salvini_giacomo